Содержание:

Даже если вы недавно на криптовалютном рынке, то наверняка уже слышали выражения «зашортить» или «встать в шорт». Обычно это понятие используется на фоне негативных новостей или ожиданий по отношению какой-либо криптовалюте и в контексте получения дохода, что сбивает с толку новичков, которым просто неясно, как заработать на падении рынка.

В этой статье мы разберем что такое шорт-позиция, как использовать ее для заработка и каким образом новичок может открыть шорт на Binance.

Волатильность рынка и как на ней заработать

Основное свойство криптовалют, как класса активов — волатильность. Если на традиционном фондовом рынке изменение цены на несколько % считается существенным, до колебания на десятки и сотни % для многих криптовалют вполне приемлемы. Эти большие колебания как раз и позволяют инвесторам и трейдерам заработать.

Вместе с тем, благодаря таким инструментам как фьючерсы и опционы, заработать можно и на нисходящем тренде, используя для получения дохода падение цены. Для этого достаточно занять так называемую шорт (короткую) позицию по активу и дождаться пока цена упадет ниже точки входа.

Шорт — это позиция трейдера по отношению к ожидаемой цене актива. В контексте торговли деривативами она означает покупку контракта на продажу актива в будущем по текущей цене:

Если занимаете шорт-позицию по ETH на уровне $1900, то это значит что вы покупаете контракт согласно которому можете в будущем продать ETH по $1900. Соответственно, если цена ETH опустится до $1700, то вы сможете продать актив выше рыночной стоимости и получить доход из-за разницы цен.

При торговле бессрочными контрактами фактический механизм проще — трейдер просто получает выплату исходя из разницы между ценой покупки контракта и его текущей рыночной стоимостью.

Анализ рынка на определение нисходящего тренда

Основная сложность шорт-торговли заключается в правильном определении тренда. То есть нужно понять, когда ценовой тренд изменится с восходящего (бычьего) на нисходящий (медвежий) и стоимость криптовалюты начнет падать. Для определения текущего тренда и его смены, трейдеры используют различные инструменты:

- технический анализ;

- индикаторы;

- фундаментальный анализ;

- анализ информационного поля.

Это разные подходы к анализу рынка и отдельная большая тема. Узнать больше о техническом и фундаментальном анализе можно из наших предыдущих материалов:

Понятие риск-менеджмента

Вне зависимости от используемых инструментов, трейдеру важно владеть навыками риск-менеджмента и выработать стратегию, которая позволяет минимизировать риски, связанные с торговлей. Элементами риск менеджмента для шорт-позиций являются:

- Определение точек входа и выхода: еще до начала торговли трейдер должен понимать по какой цене он готов открыть позицию и на каком уровне закрыть. Это основа системного подхода к трейдингу.

- Использование SL/TP: уровни stop-loss и take-profit автоматически закроют позицию при достижении определенного уровня убытка или доходности. Это устраняет необходимость постоянно мониторить рынок и минимизирует потери, если цена пойдет против тренда.

- Изоляция маржи: устанавливает сумму, которую трейдер готов выделить (и, соответственно, потерять) для отдельно взятой позиции. Мы подробнее рассмотрим этот вопрос в разделе, посвященном режиму маржи.

- Диверсификация позиций: открытие шорт позиций по нескольким активам в разных сегментах рынка, в идеале с обратной корреляцией. В таком случае, даже если цена одного актива пойдет вверх и приведет к убыткам, другие позволят заработать и компенсировать потери.

Это далеко не полный список. Каждый пользователь самостоятельно формирует набор инструментов и навыков для управления рисками и определяет свой уровень толерантности к риску — кто-то готов потерять на позиции 30% депозита, а кто-то не более 5%.

Шорт на Binance Futures

Теперь, когда мы знакомы с теоретическими основами, переходим непосредственно к открытию шорт-позиций на фьючерсной площадке Binance. Ознакомиться с технической частью открытия позиции можно тут:

Однако кроме процесса открытия ордера мы предварительно разберем несколько важных моментов для торговли фьючерсами: баланс маржинального (фьючерсного) кошелька, режим маржи и кредитное плечо.

Перевод средств со Спотового кошелька на Фьючерсный

Чтобы перевести средства на фьючерсный кошелек, потребуется открыть аккаунт на площадке Binance Futures, а также внести депозит на основной биржевой аккаунт. После этого:

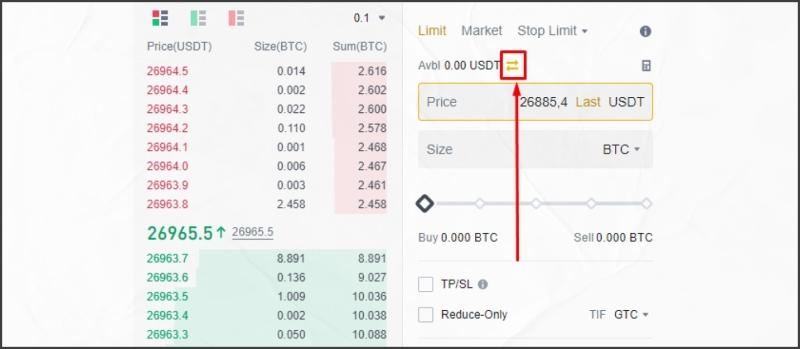

- Переходим на основную страницу Binance Futures и в окне открытия ордера находим поле с доступной суммой:

Перевод средств. Шаг 1

- Жмем на иконку перевода рядом с этой строчкой:

Перевод средств. Шаг 2

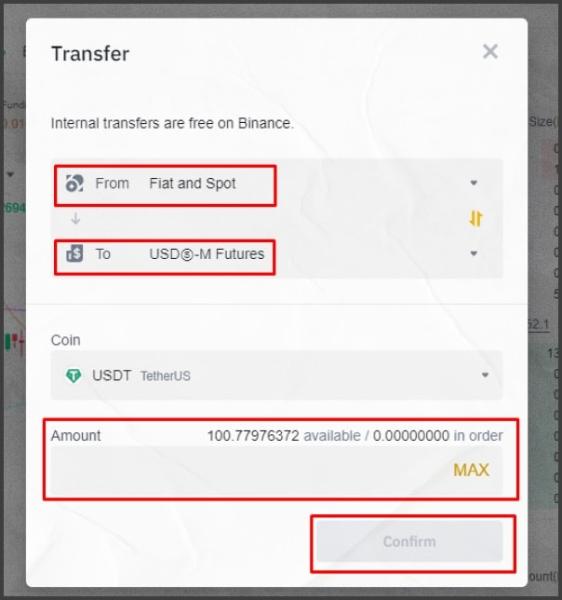

- Выбираем кошелек, с которого нужно перевести средства и указываем сумму:

Перевод средств. Шаг 3

Перевод осуществляется мгновенно и без дополнительных комиссий. Средства фьючерсного кошелька используются в качестве маржи для открытия и поддержания позиций по выбранному типу фьючерсов.

Если у вас еще нет аккаунта Binance или вы не знаете, как внести начальный депозит, рекомендуем начать с этой статьи:

Режим маржи

При торговле фьючерсами используется понятие маржи — залога, который вносит трейдер для использования заемных средств (кредитного плеча). Маржа бывает:

- Начальной — вносится сразу при открытии позиции.

- Поддерживающей — минимальный баланс кошелька, который требуется для поддержания позиции. Если баланс падает ниже этого уровня (например, после выплат по ставке финансирования), то позиция ликвидируется.

Binance позволяет открывать фьючерсные позиции в двух режимах маржи:

- Кросс-маржинальный: когда в качестве залога используются все средства на фьючерсном кошельке пользователя. Это позволяет открыть сразу несколько шорт-позиций под один и тот же залог.

Риск в том, что если хоть по одной из позиций цена пойдет вверх, то залог начнет быстро сгорать и при падении ниже уровня поддерживающей маржи, ликвидированы будут все позиции, а не только та, по которой цена пошла вверх.

- С изолированной маржой: в этом случае пользователь сам выделяет определенную сумму в качестве маржи для конкретной позиции. То есть, если после открытия шорта цена пойдет вверх, то сгорит маржа только этой позиции, не влияя на обеспечение других.

Это исключает каскадную ликвидацию, но и эффективность использования депозита ниже, ведь под каждую позицию нужно выделить определенную сумму.

Пользователь может выбрать режим маржи для шорт-позиции в окне ордера на площадке Binance Futures при открытии позиций. Изменить режим маржи уже открытой позиции нельзя.

Плечи кредитования

Другим важным параметром при открытии позиции является плечо кредитования. Оно определяет долю заемных средств которая используется при открытии позиции. Например, при плече х10, процент собственных средств составляет 10%, соответственно, трейдер одалживает у биржи 90% размера позиции. В этом заключается основное преимущество фьючерсной торговли — можно получить высокий доход при небольшом начальном депозите за счет использования кредитного плеча.

Binance позволяет выставлять плечо до х125, то есть увеличивать позицию в 125 раз по отношению к текущему балансу маржинального кошелька. Однако при использовании кредитного плеча нужно учесть, что:

- Чем больше плечо, тем меньший размер начальной маржи для позиции. То есть позиция покрывается сравнительно небольшим залогом, который быстро сгорит при неблагоприятном движении цены — чем больше плечо, тем меньшую волатильность может выдержать позиция.

- Плечо пропорционально увеличивает выплаты по ставке финансирования. Если цена пойдет в нужную сторону, то награда будет выше, но если в противоположную, то и платить по ставке финансирования тоже придется больше.

На практике это значит, что большое плечо приближает уровень ликвидации и быстрее сжигает залог, если цена идет не в ту сторону. Чтобы поддерживать позицию с высоким плечом на волатильном рынке потребуется постоянно пополнять баланс фьючерсного кошелька.

На Binance трейдер может изменить плечо открытой позиции, но в режиме изолированной маржи кредитное плечо можно только поднять, в то время как для кросс-маржинальной торговли доступно и повышение и понижение.

Как рассчитать прибыль и цену ликвидации при помощи калькулятора

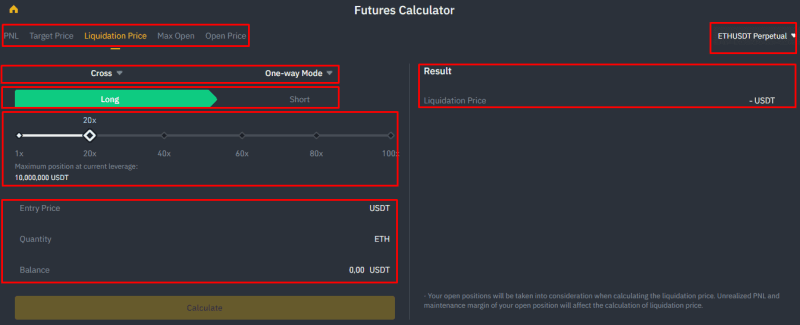

Binance предлагает фьючерсным трейдерам простой и удобный калькулятор, который позволяет рассчитать нужные параметры позиции до ее открытия:

Futures Calculator

Располагая некоторой вводной информацией (например, цена актива, размер маржи и кредитного плеча), можно узнать:

- PnL, рассчитанный на основе уровня открытия и закрытия и объема позиции;

- целевую стоимость для точки выхода, чтобы получить определенный ROI;

- уровень ликвидации при определенном балансе маржинального кошелька;

- максимальный размер позиции для того или иного баланса.

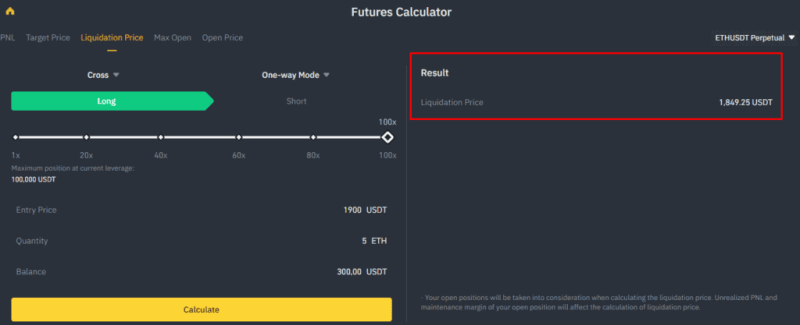

В целом, суть проста — вводим требуемые данные и получаем результат. Вот так например выглядит результат расчета уровня ликвидации для бессрочного контракта ETH/USDT с объемом в 5 ETH и плечом х100 при балансе маржинального кошелька $300:

Futures Calculator

Видеоинструкция по использованию калькулятора Binance доступна тут:

Если расчетов на калькуляторе недостаточно, можно предварительно протестировать позицию на демосчете Binance Futures Testnet. Тестовая позиция позволит оценить динамику при близких к реальным рыночных условиях и автоматически подстраивается под текущую стоимость контракта. Подробнее о том, как использовать эту площадку, мы писали тут:

Заключение

Разнообразные торговые инструменты позволяют трейдерам зарабатывать на волатильности крипторынка вне зависимости от текущего тренда и направления движения цены. Используя шорт-позицию можно извлечь доход на падающем рынке, когда обычные холдеры или инвесторы терпят убытки. На Бинансе эта возможность реализована через торговлю деривативами — фьючерсами и опционами.

Вместе с тем, фьючерсная торговля в целом и в частности открытие шорт-позиций связаны с дополнительными рисками и требуют от трейдера знаний и опыта. Выше мы рассмотрели, как открыть шорт по нужной монете, а также основные понятия, которые должен понимать шорт-трейдер, но это только основа.

Будет интересно

Часто задаваемые вопросы

Шорт — одна из двух позиций, которую может занять трейдер во время фьючерсной торговли. Шорт по сути значит открытие контракта на продажу актива по текущей цене в будущем и позволяет заработать, если на момент закрытия цена будет ниже, чем в точке входа. Это этап движения цены во время которого она переходит из стадии роста в стадию снижения или наоборот. Тренд может быть «бычьим» или восходящим — тогда цена идет вверх или «медвежьим» или нисходящим — тогда цена идет вниз. Под риск-менеджментом понимают совокупность инструментов и стратегий, которые используются трейдером для управления рисками и их минимизации. Элементами риск менеджмента могут быть диверсификации, использование SL/TP ордеров или изолированной маржи. В отличие от рыночно ордера, который исполняется мгновенно по текущей цене актива, лимитный позволяет установить ценовой уровень при достижении которого он будет исполнен. Например, можно настроить лимитный ордер на продажу, который исполнится только когда стоимость актива будет на $100 дороже, чем сейчас. Стоп-лосс предусматривает установку уровня для автоматического закрытия позиции, если она становится убыточной и убытки достигают определенного уровня. Это позволяет избежать принудительной ликвидации и сократить размер потерь. Так называют активы с небольшим количеством покупателей и продавцов и низким объемом торгов. То есть активы, которые сложно продать сразу и по текущей рыночной стоимости. Чем ниже ликвидность, тем выше будет проскальзывание при попытке купить или продать его и больше времени займет исполнение ордера. Режим маржи позволяет установить, какие средства будут использоваться в качестве залога при открытии фьючерсной позиции. Кросс-маржа позволяет открывать позиции на основании общего баланса кошелька и использовать одни и те же средства как маржу для разных позиций. Изолированная маржа предусматривает выделение отдельной суммы для каждой новой позиции.