Содержание:

С проскальзыванием ордеров в трейдинге чаще всего сталкиваются неквалифицированные участники или новички, у которых нет понимания о механике работы торговых платформ, особенностей рынка, как то ликвидность, волатильность актива и особенности работы различных типов ордеров.

В данной статье мы раскроем суть данного явления, причины, расскажем как избегать проскальзывания и поделимся способом как использовать проскальзывание для получения прибыли. Данный материал будет особенно полезен тем трейдерам или инвесторам, которые оперируют существенными суммами, по причине, что проскальзывание прямо пропорционально ликвидности того или иного актива.

Эта статья была подготовлена Incrypted и предназначена для образовательных целей. Мы надеемся, что материал поможет вам лучше понять и изучить криптовалютный рынок.

Определение понятия проскальзывание

Проскальзывание (slippage) — это исполнение рыночного ордера по цене, которая отличается от указанных значений при формировании ордера. При проскальзывании, трейдер получает результат, совсем не тот на который он рассчитывал.

В другом случае — это может означать не реализацию стоп-лимит ордера (и других условных ордеров, ОСО и прочие), когда лимитный ордер не срабатывает как было задумано, при этом сам ордер отправляется в биржевой стакан, а цена уходит за границы выставленного значения и торгуется выше/ниже, в зависимости от направления выставленного приказа.

Еще одной причиной проскальзывания могут быть преднамеренные действия недобросовестных бирж, это в чистом виде мошенничество, к счастью такое встречается редко. В этом случае проскальзывание может случиться, в том числе с лимитными ордерами. Это когда вы выставляете лимитный ордер на покупку в стакане, на графике происходит сквиз ниже, срабатывают ордера, которые были ниже выставленного вами, но ваш ордер не срабатывает и цена возвращается к недавней зоне проторговки.

Примечание: если вы заметили подобные действия, рекомендуем немедленно вывести все свои средства с такой площадки и не использовать ее в дальнейшем.

Классическое проскальзывание характерно для всех рынков, в том числе для криптовалютного. Чаще всего это происходит на низколиквидных активах, особенно на тех что торгуются на нескольких небольших, непопулярных биржах, также очень частое явление на децентрализованных обменниках.

Причины проскальзывания

Если знать причину явления, то будет понятно как ей противостоять, что в свою очередь минимизирует риски получить убыток на ровном месте.

Низкая ликвидность

Ликвидность — это то, что дает возможность покупать и продавать актив не оказывая влияния на текущую цену.

Важно: недостаток ликвидности в торгуемой паре является основной причиной проскальзывания ордера, все остальное — производные.

В силу того, что ликвидность это не абсолютное, а относительное значение, трейдер или инвестор обязан определять наличие или отсутствие должной ликвидности в активе, еще на этапе планирования сделки, в противном случае, могут быть серьезные последствия.

Приведем простые примеры для наглядности:

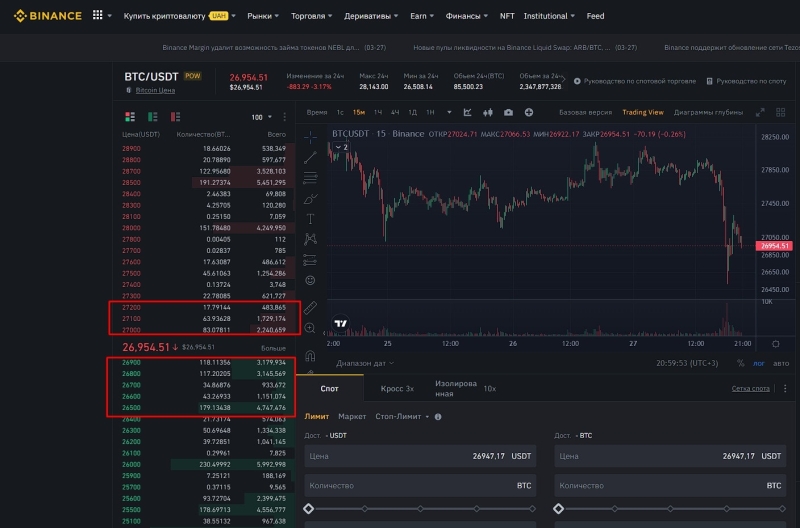

Ниже криптовалютная биржа Binance и самый ликвидный актив BTC в паре к USDT. При необходимости, можно по рынку продать/купить 100 BTC/$2,700,000, при этом цена актива изменится не более чем на $100 в моменте, после чего, вероятно, вернется в торгуемый диапазон ибо существует еще более 100 криптовалютных бирж, где торгуется данная пара. Рынок этого не заметит и существенного проскальзывания не произойдет. Это позволяет оперировать существенными суммами фиата и BTC.

Криптобиржа Binance BTC/USDT

Важно: обращайте внимание на биржевой стакан и его плотность, именно наличие в стакане ордеров на покупку и продажу показывает есть ликвидность в активе или ее нет.

Теперь приведем зеркальный пример:

Ниже криптовалютная биржа Stex, она не такая популярная как Binance, соответственно здесь в целом меньше ликвидности. Для контраста мы выбрали неизвестный актив на USDT маркете.

Первый ордер на продажу в стакане находится на уровне цены $0,0048…, но если будет произведена покупка рыночным ордером на сумму $3,500, то последняя цена по которой сработает ордер, будет на уровне $0,0085 или в 2 раза дороже текущей цены. Средняя же цена покупки будет у зоны $0,006, что фактически на 25% больше от спреда. Произойдет существенное проскальзывание, на графике это отобразится как длинная тень свечи.

Еще в более сложной ситуации трейдер окажется после открытия подобной позиции, ибо стакан на покупку практически пустой. Купленный объем шагом ранее, будет продан рыночным ордером окончательно по цене $0,000003, итоговая сумма в фиате будет равна примерно $300 от изначальных $3,500:

Криптовалютная биржа Stex, неликвидная пара

Примечание: изначально, перед набором позиции, необходимо иметь понимание как будет происходить выход из нее. Подбирайте торговые пары, с адекватной ликвидностью. Если сделать ошибку на этом этапе, последствия могут быть катастрофическими. Часто из-за непонимания таких базовых вещей, новички теряют деньги.

Разрыв в спреде

Спред — диапазон цен между ближайшим ордером в стакане на покупку и ближайшим ордером в стакане на продажу.

Чем больше ликвидности в паре, тем меньший спред, и наоборот. Существенный спред говорит, что участников, как и ордеров мало. Пока будет формироваться рыночный ордер, в спред может добавиться еще один ордер выставленный другим участником или наоборот, крупный ордер на который был расчет может быть снят и произойдет проскальзывание. Там где участников торгов много, 1 или несколько отмененных ордеров не окажут влияния на ликвидность стакана в целом, а спред будет минимальным.

Спред в паре

Чем больше спред, тем большие ценовые колебания вызовет реализация рыночного ордера существенного объема. Спред зависит от ликвидности.

Высокая волатильность

Волатильность — это показатель изменения диапазона хода актива за единицу времени. Высокая волатильность подразумевает резкое изменение цены в ту или иную сторону, другими словами агрессивный рост или наоборот, резкое снижение цены актива.

В периоды высокой волатильности на рынке происходит сильное напряжение, многие участники могут совершать сделки находясь в эмоциональном состоянии, что усиливает импульсные движения цены.

Кроме того, следует понимать, что у важных ценовых зон размещаются условные ордера, как то стоп-лосс, тейк-профиты, и отложенные лимитки на покупку и на продажу, которые также усиливают импульсные движения цены в ту или иную сторону. Поэтому, вновь созданный рыночный ордер, в подобной ситуации, будет вступать в конкуренцию за ликвидность в стакане. Если ваш рыночный ордер опередит другой, то вы будете открываться или закрываться по следующему доступному.

Примечание: во время повышенной волатильности, вовлеченность максимальная, рыночные ордера могут проскальзывать, чем меньше ликвидности, тем проскальзывание будет существеннее.

Проскальзывания на децентрализованных биржах (DEX) и обменниках

При торговле на централизованных биржах, ордера обрабатываются внутренними серверами компании, и как правило все происходит быстро. В случае с децентрализованными площадками, все операции происходят в виде транзакций на блокчейне, что в свою очередь существенно увеличивает скорость реализации ордеров, пропорционально скорости работы блокчейна. Для исполнения ордера, необходимо появление нового блока и попадание транзакции с ордером в данный блок. Если сеть медленная, то пользователи будут постоянно сталкиваться с проскальзыванием.

Больше всего проблем с проскальзыванием наблюдается на тех децентрализованных площадках, которые работают в сети Ethereum, так как этот блокчейн имеет относительно невысокую пропускную способность, даже с учетом перехода на протокол консенсуса PoS.

Как происходит проскальзывание цены — механика

Причины проскальзывания рыночных ордеров мы описали выше. По сути все сводится к показателю ликвидности в моменте реализации ордера. Рыночный ордер будет работать по спросу или по предложению, которое ближе всего расположено к спреду. Если другой ордер сработает на опережение или владелец лимитки сделает отмену, рыночный ордер будет работать по следующему предложению в стакане ордеров.

Помимо рыночных типов ордеров, есть так называемые условные, которые работают по несколько иному принципу и проскальзывание с технической стороны может происходить и с ними.

Условный тип ордера подразумевает наличие триггера или условия для реализации сделки. Наиболее популярные типы ордеров — стоп-лимит или ОСО ордер. Первый работает как страховочный или для взятия импульсных движений на пробое уровня, второй разворачивается в обе стороны. Суть в том, что триггер или условие, которые запускают реализацию, отправляют именно лимитный тип ордера в стакан.

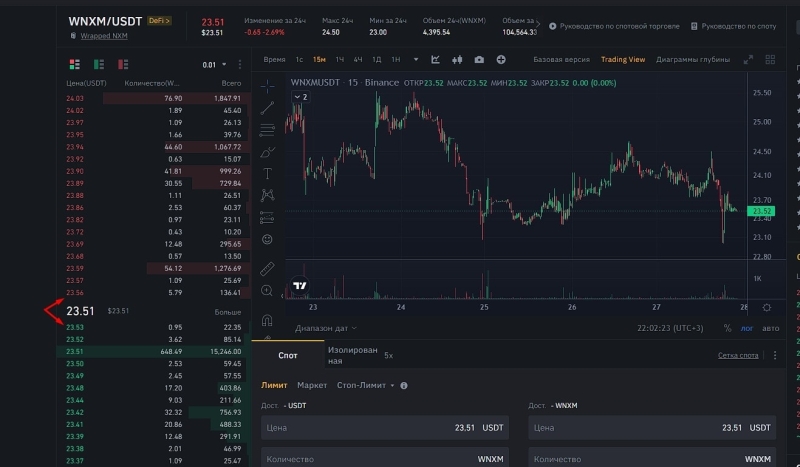

График биткоина к USDT на криптобирже Binance

Представим что мы хотим войти в позицию после пробоя уровня (красная горизонтальная) $28,900, не ранее, чтобы попытаться взять импульсное движение. По теханализу там расположены стоп-ордера тех кто отрывал шортовые позиции, соответственно ликвидность. Для этого мы используем стоп-лимит на покупку.

Значение стоп — это триггер или условия реализации лимитки. Расположим его чуть выше уровня по цене $29,000, когда котировка достигнет этого значения, сам лимит, который мы поставили по цене $29,001 уйдет в стакан. В случае если на момент срабатывания в стакане на продажу будут ордера, наш лимитный ордер сработает по рынку, как рыночный, но в случае, если цена уйдет выше $29,001, то наш ордер как ему и положено попадет в стакан на покупку, и будет находится там, как если бы выставили обычный лимитный ордер в данный момент времени. В случае если цена на импульсе уходит выше, это также считается проскальзыванием.

Чтобы минимизировать риск проскальзывания с условными ордерами — цену лимитки нужно ставить немного дальше чем цену условия его срабатывания (стоп), но на приемлемом уровне.

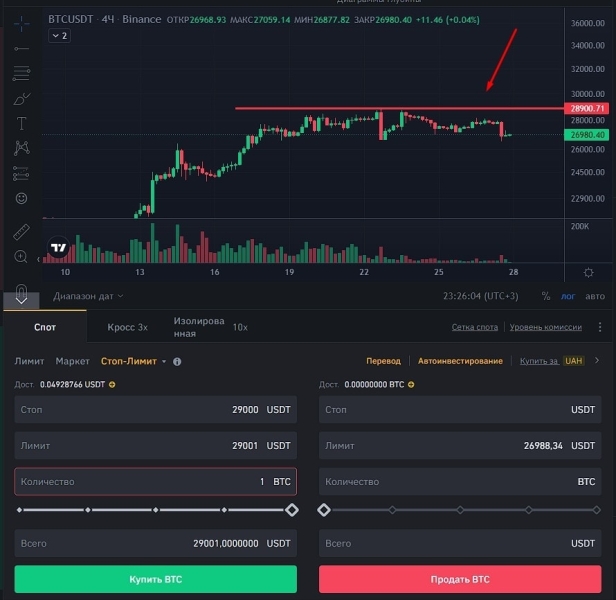

График биткоина к USDT на криптобирже Binance

Мы увеличили цену лимит, чтобы увеличить шанс купить BTC после пробоя уровня, без того чтобы ордер отправился в стакан, теперь значение стоп по-прежнему 29,000, а значение лимит 29,500. Это не означает что покупка по рынку будет по значению 29,500, ордер будет реализован в диапазоне от 29,000 до 29,500, по той цене, где на момент срабатывания будет ликвидность. В данном примере, если цена уйдет выше 29,500, то наш ордер уйдет в стакан, что в принципе нас устраивает, и мы будем выжидать другую возможность.

Как избежать проскальзывания

- Всегда оценивайте ликвидность перед выставлением ордера, особенно если торгуете на мелких альткоинах и существенными суммами. Неправильная оценка ликвидности в момент планирования сделки может стать большой проблемой.

- Выбирайте ликвидные активы и наиболее ликвидные площадки, шанс получить серьезное проскальзывание — минимальный.

- При использовании лимитных ордеров — вы полностью застрахованы от проскальзывания, так как это явление с данным типом ордеров не происходит.

- При использовании децентрализованных площадок, отдавайте предпочтение быстрым блокчейнам, либо используйте сети второго уровня, если это возможно.

- При использовании условных типов ордеров — увеличьте зазор до максимально приемлемого значения, чтобы ордер сработал по рынку, а не отправлялся в стакан создавать ликвидность.

Как использовать проскальзывание для получения прибыли

Теперь вы знаете все о проскальзывании, можно использовать это знание с пользой. Теоретически, проскальзывание может происходить время от времени на любом активе и бирже, чем менее ликвидная пара, тем больше шансов, но здесь нужно понимать логику и не влазить в активы, на которых вообще нет ликвидности.

Пара SFP/USDT — как пример, не более, где время от времени происходят «проскальзывания»

Чтобы попытаться использовать такую вероятность для получения прибыли, как вариант, можно выставлять лимитные ордера в обе стороны, существенно выше или ниже текущей цены, на случай прострела цены, это не такое уж и редкое явление. Как правило, после сильного проскальзывания, которое на графике выглядит как длинная тень свечи, цена быстро восстанавливается к исходным значениям, где уже после закрытия позиции можно получить прибыль.

Чтобы увеличить шансы — просмотрите несколько криптовалют, на крупных таймфреймах, где такое явление происходит периодически, определите примерные диапазоны куда добивает цена и используйте это. Нерационально использовать такой подход как основную торговую стратегию, ибо это если будет происходить, то не часто, но, как дополнительный способ заработать с минимальными рисками, такой вариант можно рассматривать, при этом учитывайте все риски и контролируйте их время от времени.

Заключение

Данная статья систематизирует некоторые базовые понятия в трейдинге вокруг темы проскальзывания ордеров. Если понимать причину данного явления, то вы сможете избегать банальных ошибок, которые очень часто преследуют новичков и использовать это как дополнительную возможность. При правильном подходе, проскальзывание может стать вашим «другом», позитивной возможностью которую можно использовать для извлечения выгоды.

Будет интересно

Часто задаваемые вопросы

Проскальзывание — это разница между ценой, по которой вы собирались совершить сделку, и ценой, по которой сделка была фактически выполнена. Это обычно происходит при торговле на высокой скорости, когда цена может измениться между моментом размещения заказа и моментом его выполнения. Ценовое проскальзывание — это разница между ценой, по которой вы хотели купить или продать актив, и ценой, по которой сделка была фактически выполнена. Допустимое проскальзывание — это максимальное значение проскальзывания, которое трейдер готов принять. Это может быть установлено в торговой платформе. В контексте Метамаска, проскальзывание может возникнуть, когда пользователь отправляет транзакцию с низкой комиссией. Также может возникнуть проскальзывание, если цена токена изменилась с момента отправки транзакции до момента ее выполнения. Слиппедж — это аналог проскальзывания в криптовалюте. Он возникает, когда цена актива изменяется во время совершения сделки. Если цена изменится в пользу трейдера, то слиппедж будет положительным, если в пользу рынка, то слиппедж будет отрицательным.